Брать или не брать ипотечный кредит?

Цены на квартиры постепенно снижаются, банки один за другим корректируют ставки по ипотеке и объявляют акции — казалось бы, самое время взять ипотеку. Но для этого сначала нужно оценить свои силы.

Если вы планируете взять ипотеку, вам потребуется первоначальный взнос по кредиту. Сегодня он составляет не меньше 15 процентов от стоимости объекта. Наличие первоначального взноса для банка — гарантия того, что заемщик, вложивший собственные средства в покупку квартиры, будет ей дорожить и аккуратно платить по кредиту. Хотя на рынке появились программы, позволяющие выплатить первый взнос в рассрочку, специалисты настаивают, что первоначальный взнос в обязательном порядке должен быть у заемщика на момент получения кредита. Ведь если семья не способна накопить 150–200 тысяч рублей на первый взнос, то и ипотека, скорее всего, окажется для нее непосильным бременем.

«Чтобы оценить, насколько комфортно вам будет выплачивать ипотеку, попробуйте какое-то время ежемесячно откладывать сумму, которую потребуется отдавать банку по кредиту. При покупке однокомнатной квартиры это примерно 15 тысяч рублей», — советует руководитель службы ипотеки компании «АРЕВЕРА-Недвижимость» Жанна Малахова.

Решая, на какую сумму выдать одобрение, некоторые банки исходят из того, что заемщик может отдавать до 50 процентов зарплаты на обслуживание кредита. На практике сократить свои расходы и прожить на вдвое меньшую сумму сложно, поэтому подход к определению суммы кредита должен быть разумным. По правилам, действующим в банке «ВТБ 24», средства, которые заемщик ежемесячно тратит на исполнение всех кредитных обязательств, не должны превышать 30 процентов от общего дохода семьи.

Универсальный ипотечный калькулятор ( рассчитайте платежи по ипотеке онлайн)

Готовьтесь к дополнительным расходам

При получении ипотеки вас ждут дополнительные расходы на страхование жизни и здоровья (0,2–1 процент от суммы кредита), объекта недвижимости (0,15 процента), оценку квартиры (2–3 тысячи рублей), оплату услуг риелтора и ипотечного брокера.

В идеале специалисты советуют отложить еще сумму, равную трем — пяти ежемесячным платежам, на непредвиденные обстоятельства. «Это подстрахует заемщика в случае потери работы, длительного больничного листа и прочих негативных обстоятельств, которые, к сожалению, иногда случаются в нашей жизни, — объясняют в банке «ВТБ 24». — Не стремитесь жить на грани своих финансовых возможностей, запас финансовой прочности сегодня должен быть у каждого. Для этих целей даже человек с относительно невысоким уровнем дохода может использовать грамотный способ накопления — открыть накопительный счет и с каждой зарплаты откладывать на него определенную сумму. Это и к финансовой дисциплине хорошо приучает, и формирует вашу личную «подушку безопасности».

Правильно выбирайте способ погашения ипотечного кредита

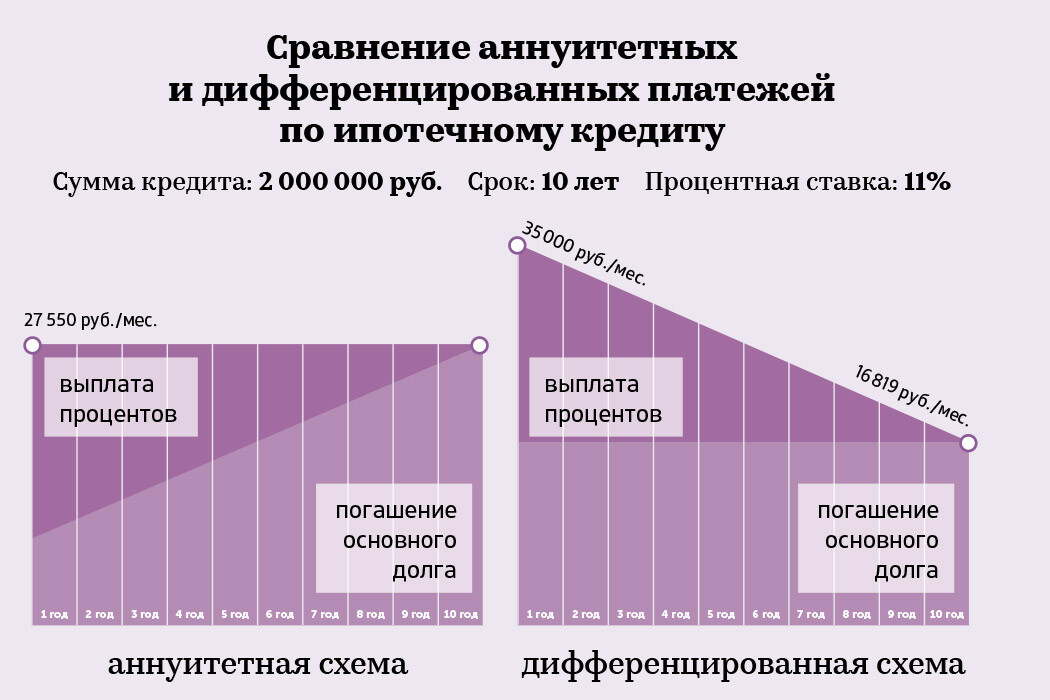

Большинство банков выдают ипотечные кредиты с аннуитетным платежом, в таком случае сумма ежемесячного платежа одинакова в течение всего срока погашения кредита. При этом первые несколько лет суммы, которые платит заемщик, в основном уходят на оплату процентов по кредиту, а долг перед банком почти не меняется.

Сейчас банки снова стали предлагать кредиты с дифференцированным платежом. При дифференцированном платеже клиент сразу начинает выплачивать и основной долг, и начисленные по нему проценты. Так как сначала сумма долга максимальная, первое время платежи будут высокими, затем, по мере того как сумма долга сокращается, снижаются и платежи по ипотеке. Сумма платежа уменьшается с каждым годом. Дифференцированный платеж по кредиту выгоднее для заемщика, так как позволяет ему сократить общий размер переплаты по кредиту. В итоге сумма, которую клиент заплатит банку, окажется меньше.

*При аннуитетной схеме вы вносите одинаковую сумму каждый месяц на протяжении всего срока погашения кредита. Преимуществом данной схемы является простота планирования личного бюджета заемщика.

*Дифференцированная схема погашения кредита предлагается не всеми банками и, как правило, используется для погашения крупных кредитов. При этом варианте графика платежей сумма платежа будет больше в начале срока и уменьшится к концу. Проценты начисляются каждый месяц дифференцированно на ту сумму основного долга, которую осталось погасить.

Расплачивайтесь по кредиту досрочно

Несмотря на то, что ипотечный кредит берется на 15–20 лет, средний срок возврата ипотеки на практике составляет шесть — восемь лет. Это говорит о том, что заемщики при первой же возможности начинают гасить кредит досрочно. Заемщик, который производит досрочное частичное погашение, может требовать у банка пересчета суммы платежа или срока кредитования. Следите за появлением программ рефинансирования ипотеки.

Ставки по кредитам снижаются, и если раньше вы брали кредит по высокой ставке, со временем вы сможете перекредитоваться под более низкий процент в своем или другом банке. Банки разрабатывают программы рефинансирования для добросовестных заемщиков.

Улучшайте жилищные условия постепенно

Наконец, не нужно стараться сразу взять кредит на большую квартиру на пределе возможностей. «Начинать надо с малого и постепенно двигаться к более комфортному жилью, — объясняет директор агентства недвижимости «КИАН» Ирина Монастырская. — Если семья покупает первое жилье — пожить два — три года в однокомнатной или небольшой двухкомнатной квартире, потом переехать в большую. Не обязательно к этому моменту полностью расплатиться по ипотеке, любой залоговый объект может быть продан. При таком подходе будет меньше тех, кто не справился с обслуживанием кредита, и ипотека перестанет восприниматься как какая-то жуткая кабала».